资本邦IPO周报:年内已有9家企业被否,创业板现场督导指引重磅出台

4月26日-4月30日关于IPO市场动态如下:

上周共计审核IPO公司7家,其中,4家拟登陆科创板、2家拟登陆创业板、1家拟登陆深市主板。其中,拟登陆科创板的珈创生物被否,其余公司均顺利过会。截至目前,年内被否的IPO企业达到9家,其中拟科创板上市被否企业已有3家。

市场消息中,4月底有关创业板上市审核的一则重磅新闻引人关注。4月30日晚,深交所发布《创业板发行上市审核业务指引第1号——保荐业务现场督导》,该指引旨在推进现场督导工作制度化、规范化。

指引规定,对于监管层发出现场督导通知或现场检查通知后撤销保荐项目较多、撤销保荐率较高的保荐机构,深交所可以随机抽取其保荐的项目启动现场督导。此外深交所指引还规定,被否项目在12个月内重新申报且相关问题仍然存在的,在受理后将启动现场督导。

根据目前各板块发布的公告显示,5月6日-5月7日,共计将有4家企业接受IPO审核。

01沪深主板:“筷子公司”过会,广告营销存争议

4月26日-4月30日,发行审核委员会定于2021年4月29日召开2021年第47次发行审核委员会工作会议,审议1家企业的A股IPO:双枪科技(通过)。

双枪科技系一家日用餐厨具供应商。自成立以来,公司致力于日用餐厨具的研发、设计、生产和销售,拥有筷子、砧板、勺铲、签类和其他餐厨具5个大类,超过1000种单品。

近年来,双枪科技在广告营销、侵权等方面备受争议。2017年,公司被李冰冰以肖像权纠纷一纸诉状告上法庭。

2017年10月,上述案件进行了一审判决,法院认为根据李冰冰提交的相关证据,双枪科技为了自身的商业宣传,未经过原告同意,在其微信公众号上使用了有李冰冰肖像的照片;其行为已经构成对原告肖像权的侵害,应当对李冰冰进行赔偿,责令双枪科技在判决生效后三十日内在其微信公众号上发布声明向原告李冰冰致歉,并赔偿李冰冰经济损失3.5万元及1000元公证费。

同样在2017年,双枪科技一家子公司杭州漫轩电子商务有限公司(简称:杭州漫轩)因在其经营的天猫店上将“驰名商标”字样、顶级用语等使用于广告宣传中,杭州市余杭区市场监督管理局作出行政处罚决定,对杭州漫轩处以罚款8万元。

根据上交所发审委披露显示,5月6日-5月7日将有3家企业上会传统板块:

中国证券监督管理委员会第十八届发行审核委员会定于2021年5月6日召开2021年第48次发行审核委员会工作会议,届时将审议:利柏特、华菱线缆、洪兴实业3家企业IPO申请。

02创业板:鸥玛软件过会,“山大系”或再添丁

截至目前,创业板共受理564家企业。其中处于受理状态8家企业,问询状态119家企业,上市委审议阶段53家企业,提交注册阶段63家企业,处于审核中止99家企业,处于终止审核81家企业。

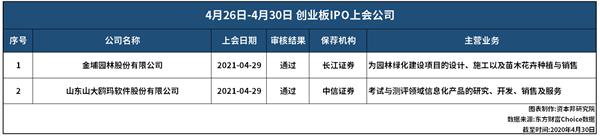

4月26日-4月30日,创业板新增受理2家企业:博菱电器、仁信新材。在上市委审核方面,创业板上市委召开了第25次上市委审议会议。

具体看来,第25次会议审核:鸥玛软件(通过)、金埔园林(通过)2家企业创业板IPO申请。

其中,过会的鸥玛软件值得关注,山东大学持有山大资本100%的股权,通过山大资本间接持有鸥玛软件发行前41.08%的股权,是鸥玛软件的实际控制人。鸥玛软件也是继山大华特在主板上市、山大地纬成功通过科创板上市审核之后,“山大系”第3家申请上市的企业。

招股书显示,2017年、2018年、2019年和2020年1-9月,鸥玛软件的营业收入分别为1.46亿元、1.69亿元、1.75亿元和7817.99万元,同比增长幅度分别为31.11%、15.29%、3.88%和-25.11%。扣除非经常性损益后的净利润分别为4675.57万元、6150.71万元、6760.48万元和2113.89万元,同比增长幅度分别为53.74%、31.55%、9.91%和-32.89%。

此外,报告期内,公司的毛利率分别为62.13%、65.64%、69.68%、70.83%,同期公司行业均值分别为55.30%、52.85%、55.32%、53.80%,鸥玛软件的毛利率较行业均值分别高出8.73%、15.46%、12.93%、16.97%。

5月6日-5月7日,创业板上市委暂无公布上会审议会议。

03科创板:年内科创板被否企业增至3家

截至目前,科创板共受理556家企业。其中5家企业处于受理阶段,59家企业处于问询状态,13家企业处于上市委审议阶段,提交注册阶段42家企业,中止或财报更新状态37家企业,终止审核状态101家企业。

4月26日-4月30日,科创板新增2家受理企业:安路科技、必易微。在上市委审核方面,科创板上市委召开了第26、27、28次上市委审议会议。

具体看来,第26次会议审核:博拓生物(通过)1家企业创业板IPO申请;第27次会议审核:珈创生物(被否)1家企业创业板IPO申请;第28次会议审核:斯瑞新材(通过)、瑞可达(通过)2家企业创业板IPO申请。

珈创生物是一家为生物制品企业、医疗机构、科研院所提供细胞建库与保藏、细胞检定、生产工艺病毒去除/灭活验证及相应生物安全评估第三方服务的高新技术企业,目前提供的检测服务为细胞检定、生产工艺病毒去除/灭活验证。

会上,珈创生物持续经营能力、创新能力、是否存在将非研发费用纳入研发费用等相关问题被关注。上市委要求公司说明:一、结合中国药典对相关检测工作内容、检测技术原理及方法等的描述,说明公司主要从事的细胞检定业务的性质、技术通用性及稳定性、相关仪器及设备在其中所起的作用;二、对比同行业检测机构,说明公司所从事的该项业务的主要技术壁垒,分析公司与同行业可比检测机构在检测技术上是否存在重大差异;三、结合公司部分核心技术专利由外部机构受让取得、公司的自行研发投入较少、技术人员较少且人数在报告期内发生过较大波动等情况,论证公司是否具有突出的创新能力。

据科创板上市委公告显示,5月6日-5月7日,创业板将迎来1家企业上会:

5月7日,第29次会议,上市委将审议:国光电气1家企业创业板IPO申请。

04新股动态

》》新股申购:同飞股份具有“肉签”潜质

4月26日-4月30日,11只新股可申购。其中上交所科创板6只、上交所主板2只、深交所创业板2只、深交所主板1只。

本周发行价格最贵企业与发行市盈率最高企同为同飞股份(申购代码:300990),价格为85.50元/股,公司发行总数:1300万股,网上发行量:1300万股,发行市盈率36.27倍。

据交易所公告,同飞股份公布网上申购情况及中签率,本次网上发行有效申购户数为1397.25万户,有效申购股数为1219.2亿股。本次公开发行股票为1300万股,其中网上发行数量为1300万股,占本次发行总量的100%。本次网上定价发行的中签率为0.0107%。

目前同飞股份的85.50元/股,在今年以来的创业板新股中排名第四,具有“肉签”潜质。若同飞股份首日上涨100%,则一签约可赚4.28万元;若首日上涨200%,中一签约可赚8.55万元。

主业方面,同飞股份主要从事工业制冷设备的研发、生产和销售,目前已形成了液体恒温设备、电气箱恒温装置、纯水冷却单元和特种换热器四大产品门类。公司已成为以数控装备(数控机床、激光设备等)及电力电子装置制冷为核心业务领域的工业制冷解决方案服务商。

5月6日-5月7日,将有5只新股可申购。其中上交所科创板3只、上交所主板1只、深交所主板1只。

》》新股上市情况:8只个股首日涨幅突破100%

4月26日-4月30日,15只新股上市,其中上交所科创板3只、上交所主板4只、深交所创业板6只、深交所主板2只。

发行价格最高的个股——东瑞股份(001201.SZ),该股发行价格为63.38元/股,首日涨幅为44%。公司是河源首家A股上市企业,公司创立于2002年,目前拥有多家控股公司、高级别兽医实验室和饲料化验室的现代生态农业集团,是内地供港活猪前三大供应商之一。

首日涨幅方面,有多达8只个股突破100%,瑞华泰(688323.SH)、东箭科技(300978.SZ)、新益昌(688383.SH)、志特新材(300986.SZ)、华利集团(300979.SZ)、中红医疗(300981.SZ)、苏文电能(300982.SZ)、正弦电气(688395.SH)。

其中科创板个股瑞华泰(688323.SH)首日涨幅达到了354.27%,高居第一。公司专业从事高性能PI薄膜的研发、生产和销售,主要产品系列包括热控PI薄膜、电子PI薄膜、电工PI薄膜等。已成为全球高性能PI薄膜产品种类最丰富的供应商之一,打破了杜邦等国外厂商对国内高性能PI薄膜行业的技术封锁与市场垄断,跨入全球竞争行列。

05精选层:3家公司拟“转战”精选层

据全国股转系统官网显示,截至2021年4月30日,精选层挂牌企业总数51(家),总股本79.57(亿股),流通股本28.96亿股),成交股数1187.75(万股),成交金额20040.90(万元)。本周没有新增受理企业。

“五一”长假的最后一个交易日,朱老六获得了精选层发行批文,计划募资2.06亿元。这是时隔3个月,又有新三板挂牌公司的公开发行获证监会核准,意味精选层新一轮发行即将开启。

同在这一天,美之高顺利过会,精选层过会企业累计达到56家;全国股转公司公告挂牌委将于5月13日召开2021年第8次审议会议,将有拾比佰、星辰科技两家公司上会,而海力股份也将于5月6日上会。

4月26日-4月30日,科润智控(834062.NQ)、紫光通信(832894.NQ)、旺峰肉业(871308.NQ)、福建国航(833171.NQ)4家董事会决议拟筹划公司向不特定对象公开发行股票并在精选层挂牌。

另有4家企业报送了关于申请公开发行股票并在精选层挂牌的辅导备案材料——用友金融(839483.NQ)、合顺兴(871167.NQ)、菱湖股份(831719.NQ)、凯德石英(835179.NQ)。

其中科润智控(834062.NQ)、菱湖股份(831719.NQ)、凯德石英(835179.NQ)皆属于A股“转战”精选层。

2019年7月,科润智控向浙江证监局报送了首次公开发行股票并上市的辅导备案申请材料,公司已与财通证券签订辅导协议。后鉴于精选层政策的推出,经过公司的综合考虑,拟由原定申请A股上市变更为申请在全国中小企业股份转让系统向不特定合格投资者公开发行股票并在精选层挂牌。

目前,科润智控于2021年4月22日召开第二届董事会第十四次会议,审议通过《关于公司拟申请在全国中小企业股份转让系统向不特定合格投资者公开发行股票并在精选层挂牌的议案》。

菱湖股份也原拟首次公开发行股票并上市,于2015年12月向安徽证监局报送了辅导备案申请材料并获得受理,截至目前,公司聘请的保荐机构国元证券已向安徽证监局报送了第一期至第七期辅导进展报告。

近日公司发布公告称,按照安徽证监局《关于做好辖区新三板公开发行辅导有关工作的通知》的要求,菱湖股份及国元证券向安徽证监局报送了《关于安徽菱湖漆股份有限公司变更辅导备案首发板块的情况说明》,将公开发行股票并上市的辅导备案变更为公开发行股票并在精选层挂牌的辅导备案。

凯德石英同样在近日披露公告称,公司拟终止创业板辅导备案及申请股票公开发行并在精选层挂牌辅导备案。公司表示,由于战略发展的需要,凯德石英与原券商经友好协商,一致同意终止上市辅导并签署了《终止协议》。

同时,凯德石英拟向不特定合格投资者公开发行股票并在精选层挂牌,已与天风证券签署辅导协议,并于2021年4月28日向北京证监局提交了公开发行股票并在精选层挂牌辅导备案申请文件,辅导机构为天风证券股份有限公司。

查看更多《资本邦IPO周报:年内已有9家企业被否,创业板现场督导指引重磅出台》相关内容!