2706亿销售额,1845亿营收!龙湖集团的长坡厚雪是什么?

2/2

2/2

不是每家房企都叫龙湖(00960-HK)。

正如中国经济冲破新冠疫情封锁,成为2020年全球唯一取得正增长的国家一样,龙湖集团也在2020年实现逆势增长。

3月26日中午业绩发布后,龙湖集团股价上涨5.82%,股价报收48.2港元,市值2921亿港元。

业绩逆势飘红,核心净利增20.2%

面对充满挑战与不确定的市场,龙湖集团恪守战略、执行坚定,2020年稳步实现合约销售2706亿元,同比增长11.6%明星炒股,超额完成销售目标。

2020年受新冠疫情影响,一季度售楼处冷清,地产行业可谓成交低迷,房企销售额目标普遍难以实现理想预期。

逆境之下,龙湖集团的一系列指标均维持行业内的较优水准。

2020年龙湖集团营业额同比增长22.2%至1845.5亿元,其中物业投资业务收入同比增长30.9%至75.8亿元;

股东应占溢利200.0亿元,剔除公平值变动等影响后之归母核心净利润同比增长20.2%至186.9亿元。

毛利同比增长6.4%至540.3亿元,毛利率为29.3%。核心税后利润率为14.7%,核心权益后利润率为10.1%。

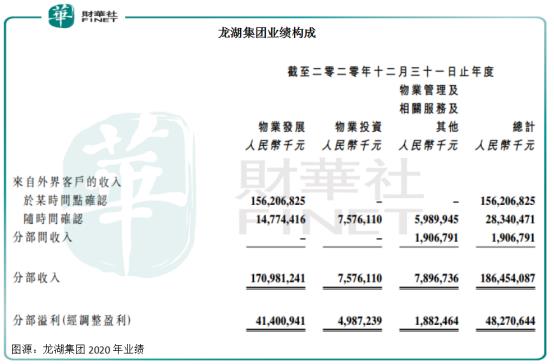

从营收结构看,集团营业额主要来自物业发展、物业投资、物业管理及其他三个板块。2020年,上述三个板块分别为龙湖贡献收入约1709.81亿元、75.76亿元、78.97亿元,分别占营业额比重的91.70%、4%、4%。

物业发展依然是龙湖集团在2020年的重要业务,同时也是未来集团发展的长坡厚雪。2020年,物业发展业务实现营业额1709.8亿元,交付物业总建筑面积1201.1万平方米。

围绕居住需求的衍生,龙湖集团一直在做边界拓展,激发新的增长动能。面对未来中国城市存量房的巨大市场,龙湖将房屋租售与房屋装修业务升级为主航道业务,生活服务品牌“塘鹅”应势而生。塘鹅由塘鹅租售和塘鹅美装修组成,提供一站式房产经纪业务,多样化资产管理整合方案和即装即住的装配式整体解决方案。

同时,龙湖的物业投资板块在疫情年份表现稳健,“天街”、“冠寓”等物业投资业务扎实推进。2020年实现物业投资业务不含税租金收入75.8亿元,同比增长30.9%。商场、租赁住房、其他收入的占比分别为75.2%、23.9%和0.9%。

2020年龙湖商业通过扎实运营及快速应变直面挑战,全年于南京、成都、苏州、西安、济南、重庆等城,守时保质地新开10座商场。

众所周知,新冠疫情对商场冲击巨大。龙湖团队紧抓线下消费回暖的趋势,借力创新模式,打破空间界限,联动商户营造出多样化场景体验,令客流与销售迅速恢复,年底出租率达97%,全年商业租金提升23%至58亿元。

龙湖的租赁住房品牌“冠寓”,致力于为都市新世代青年提供扎根与筑梦的居所。在稳步拓店与运营提升下,品牌影响力稳居行业前三,全年实现租金收入18.1亿元,为集团经营性收入贡献稳定来源。

驻守高能级城市稳扎稳打,稳健财务见功底

房地产界有句名言,房地产发展,短期看金融,中期看土地,长期看人口。

从布局策略上看,龙湖坚定聚焦高能级城市,这些城市经济发达,人口众多,并对周边地区有着巨大的吸虹效应。

去年,龙湖集团投资按计划有序铺排,继续坚定布局一二线高能级城市,并适度下沉环都市圈卫星城。2020年,集团新增121幅地块,首入唐山、三亚、兰州等8城,新增土地储备建筑面积为2567万平方米,权益面积1847万平方米,平均权益收购成本每平方米5687元。

截至2020年底,龙湖总土储合计7400万平方米,权益面积5279万平方米,业务已遍布环渤海、西部、长三角、华南、华中5个城市群的63个城市,约90%的货量集中在高能级城市的价值区域,且成本合理,为盈利的持续增长奠定基础。

截至2020年末,龙湖集团净负债率较上期进一步下降至46.5%,达到近5年来最低水平;现金短债比达到4.24倍,剔除预收款后,资产负债率为67%,依然稳居“三道红线”绿档。

事实上,龙湖集团已经连续5年保持“三道红线”绿档水平。在2016年-2020年5个会计年度期末,龙湖集团净负债率均在54%以下,现金短债比保持在3倍以上,剔除预收款后的资产负债率均在70%以下。

长期以来,集团坚守审慎的财务战略,始终将安全稳健的底盘作为发展根基。

2020年,龙湖集团进一步巩固在融资端的优势,于2020年1月发行6.5亿美元优先票据,票息介乎3.375%至3.85%之间,期限介乎7.25年至12年,创下中国民营房企“最长年期”和“最低票息”双纪录。

截至2020年末,龙湖集团综合借贷总额为1673.7亿元,平均借贷成本降至4.39%,平均贷款年限增至6.59年。面对2021年的行业偿债高峰,龙湖集团债务结构稳定合理,一年内到期债务占总债务的比例仅为11.0%。

截至2020年末,龙湖集团在手现金合计778.3亿元,同比增长28%,为拿地、开发,以及应对各种潜在风险提供资金保障。

龙湖集团一贯的稳健和自律持续获资本市场认可,其中,国际权威信用评级机构穆迪上调评级至Baa2,惠誉调升评级展望至正面,是投资级房企中唯一在2020年获两家国际机构调升评级/展望的企业,也是国内唯一一家获得全部三家国际信用评级机构(标普/穆迪/惠誉)投资级评级的民营房地产企业;同时,大公国际(AAA)、中诚信证评(AAA)、新世纪(AAA)展望均为稳定,令集团继续保持民营房企的最佳信用评级。

“全投资级”信评连获调升,为龙湖集团六大航道业务发展增添战略余量。

“六大主航道”张弛有度,资本市场表现亮眼

科技创新催生新的消费需求,物联网、大数据、人工智能与服务业的深度融合为经济持续增长注入新活力。

面对行业崭新的发展阶段,龙湖集团将继续坚守“空间即服务”的战略,强调地产开发、商业运营、租赁住房、智慧服务、房屋租售、房屋装修六大主航道业务的多维驱动,协同发展。

2021年,集团将针对所布局城市中刚需、改善、商业经营等不同的细分需求,推出271个主力项目,其中65个为全新项目,167个项目将推出新一期新业态产品。

投资性物业方面,武汉、长沙、杭州、南京、苏州、成都、重庆、北京等地的多个商场,将于2021年开业;租赁住房业务龙湖冠寓,也将稳步拓店,持续提升运营水平。上述两项业务的稳步发展,将为集团物业投资业务收入的增长奠定坚实基础。

社区服务专家—龙湖智慧服务,也将继续秉持初心,坚守品质,在更为丰富多样的场景中,持续以“满意+惊喜”为标尺,与其他主航道共冶一炉,用精细化、智能化的管理将“龙湖式幸福”耕种于业主之心。

新升级为主航道业务的房屋租售、房屋装修将围绕居住需求的衍生持续激发新的增长动能。

六大航道业务整齐有序,相互借力,既注重各航道自有的商业逻辑与运营,亦看重充分凝聚、协同所带来的效能,成为驱动龙湖集团新一轮成长的六大引擎。

有目共睹的业绩和成长预期成为龙湖集团在资本市场吸晴的利器。于3月26日业绩发布日,龙湖集团股价大涨5.82%,股价报收48.2港元,市值2921亿港元。

受到疫情影响,自2020年以来地产股估值承压,板块龙头股表现低迷,二三线阵营地产股更是集体跌破净值,但龙湖集团却走出独立行情。

据Wind数据显示,龙湖集团股价去年涨幅近29%,市值由2019年末的1956.2亿港元上涨至2020年末的2751亿港元。

龙湖集团无疑成为了地产板块的亮点之一。

3月15日,龙湖集团正式被纳入恒生指数HSI,成为55家蓝筹股之一。恒生指数成份股有较高要求,此次入选是资本市场对龙湖良好的信用记录、审慎自律的财务表现、稳健的业务发展进一步获得资本认可。

< 查看更多《2706亿销售额,1845亿营收!龙湖集团的长坡厚雪是什么?》相关内容!