一波三折又见新进展,中国中期回复深交所十五问,重申兼并国际期货可行性,三成募资加码风险管理业务

(原标题:一波三折又见新进展,中国中期回复深交所十五问,重申兼并国际期货可行性,三成募资加码风险管理业务)

时隔三个多月,中国国际期货并购事宜再现新进展,相关预案修订稿出炉。5月6日,中国中期同时发布重大资产出售、吸收合并中国国际期货并募集配套资金暨关联交易预案的修订稿(以下简称 修订稿)与中国中期投资关于重组问询函回复。

5月7日,中国中期再发布关于披露重大资产重组预案后进展公告,截至目前,本次重组所涉及的审计、评估等各项工作仍在进一步推进中,待相关工作完成后,将再次召开董事会审议,并披露本次重组的正式方案。

交易预案核心内容不变

与此前公布的交易预案对比,此次修改稿主要将原本预案中财务数据进一步更新至2020年数据,同时补充披露部分交易细则,并未更改交易方案概要等核心内容。

具体来看,修改稿显示,中国中期仍计划推进以重大资产出售、吸收合并及募集配套资金三部分组成的交易预案。

就重大资产出售方面,中国中期与中期集团签署《资产转让协议》,拟向中期集团出售除中国中期持有国际期货的25.35%股份、中期时代100%股权及相关负债之外的全部资产和负债,中期集团以现金支付。资产出售完成后,中国中期除持有国际期货25.35%股份、中期时代100%股权及相关负债之外的全部业务、资产及负债、人员将由中期集团承接。

在吸收合并方面,中国中期向国际期货除中国中期以外的所有股东发行A股股票作为吸收合并对价,对国际期货实施吸收合并。中国中期持有的国际期货25.35%的股份将在此次吸收合并后予以注销。中国中期为此次吸收合并发行的A股股票将申请在深交所上市流通。

由于审计、估值工作尚未完成,中期集团等7名交易对方所持的国际期货74.65%股份的作价尚未确定。

此外,中国中期还采用向特定对象非公开发行股份方式募集配套资金,发行对象为不超过35名特定对象,配套融资总额不超过20亿元,此次发行股份不超过吸收合并标的交易价格的100%,配套资金扣除发行费用后,将全部补充吸收合并后存续公司的资本金。

中国中期表示,上述重大资产出售和吸收合并国际期货同时实施,互为前提。公开资料显示,本次交易之前,中国中期持有国际期货25.35%股份,中期集团及其关联方持有国有期货 57.37%的股份。本次交易完成之后,国际期货被中国中期吸收合并,其全部资产和业务由中国中期承接,中期集团及其关联方将仅持有中国中期的股份。

重申交易预案可行性

此次回复的是今年2月5日深交所下发的问询函,围绕问询函中的15个问题,中国中期从合规、合理、合法、满足监管、符合市场发展前景等多方面,重申交易预案的可行性。

就交易预案本身,中国中期表示,预案中的三大交易方式符合期货行业相关法律法规、《重组管理办法》相关规定等,本次交易有利于上市公司增强持续经营能力,不存在可能导致上市公司重组后主要资产为现金或者无具体经营业务的情形。

预案显示,本次交易需国际期货(香港)就国际期货的股东变更事宜取得香港证监会的核准。对此,中国中期回复称,正在该事宜积极准备报送申报文件,需待审计评估工作完成且方案确定后向香港证监会递交上述事项的申请,预计香港证监会受理后2-4周内可以完成审批手续。

中国中期认为,国家支持期货业健康良性发展的政策环境已经形成,大力鼓励并支持优质期货企业全面与中国资本市场 对接做优做强、进一步服务于国民经济、争夺大宗商品定价权、维护国家产业安 全,已成为国家决策层及中国期货行业的共识。

中国中期将加快推进本次交易审批、核准进程,相关变更事项不存在实质性障碍或不能如期办毕的风险。

近半数募资额将用于创新业务

就交易预案提及的20亿元募资额,中国中期进一步披露募资后主要用途,主要包括提升期货经纪业务服务能力、开展期货创新业务、补充境外子公司资本金、加大期货交易中心与金融科技信息大数据系统等基础设施建设、其他运营资金安排等五大方面。

在基础业务——期货经纪业务方面,中国中期作为存续公司拟投入不超过 3.5 亿元,适度投入设立新的营业网点及分支机构,并对所有营业网点进行硬件和人员升级。

开展期货创新业务方面,拟投入不超过 8.5 亿元。包括资管业务不超过2亿元的拟投入额、期货投资咨询业务0.5亿元的拟投入资金服务能力、风险管理子公司不超过 6 亿元的资本金补充。

另外,补充境外子公司资本金,拟投入不超过5亿元;加大期货交易中心与金融科技信息大数据系统等基础设施建设,拟投入资金不超过2亿元;其他运营资金安排不超过1亿元。

国际期货并购之路几经波折

事实上,国际期货并购事项再次启动以来,中国中期已是第二次修订相关预案。根据原交易方案,中国中期以非公开发行股份的方式购买国际期货70.02% 的股份,交易完成后国际期货成为中国中期的控股子公司,国际期货的控股股东由中期集团变更为中国中期。

不过,由于中国中期2020年归属于上市公司股东的净资产为4.80亿元,不满足《期货公司监督管理办法》中关于期货公司控股股东的相关规定,中国中期将交易方案调整至重大资产出售、吸收合并国际期货并募集配套资金的交易方式。本次交易方案完成后,中国中期主营业务将战略转型为以期货为核心的金融业务,控股股东仍为中期集团。

这样一来,达到控股股东的相关资格,导致交易方式调整的原因完全消除。公开资料显示截至2020年9月30日,中期集团未经审计的净资产为21.43亿元,满足期货公司控股股东的有关条件。

在此之前,国际期货的被并购之路更是一波多折。公告显示,中国中期曾先后在2008年、2012年、2014年间发起对国际期货的收购,最终都未能成功。

2019年中国中期再度发起收购重组,但同年9月,又向证监会申请中止,直至2020年11月19日,中国中期再提重组事宜, 经历了撤回申请文件、停牌等,2021年1月27日正式发布调整后的交易预案并且复牌。

作为国内老牌期货公司,国际期货成立于1995年。年报数据显示,国际期货2020年实现营收2.33亿元,同比微减1.27%,净利润为7648.51万元,较2019年上涨12.83%。

- 上一篇

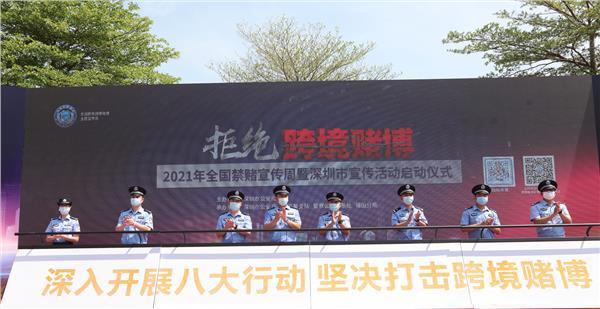

深圳警方启动“拒绝跨境网络赌博”主题宣传周活动

深圳警方启动“拒绝跨境网络赌博”主题宣传周活动5月7日,深圳警方正式启动为期一周的“拒绝跨境赌博”主题宣传周活动。当日上午10时,启动仪式在深圳中心书城西广场举行。据了解,当前跨境网络赌博已成为社会“毒瘤”,相比于传统的实体设场赌博,其更具欺骗性,严重危害经济社会发展和人民群众的生活生产。为在全社会大力营造拒赌反赌

- 下一篇

谷歌跟进苹果隐私新政:计划2022年在Play Store推出隐私标签功能

谷歌跟进苹果隐私新政:计划2022年在PlayStore推出隐私标签功能©Reuters.谷歌(GOOGL.US)跟进苹果隐私新政:计划2022年在PlayStore推出隐私标签功能智通财经APP获悉,谷歌(NASDAQ:GOOGL)(GOOGL.US)宣布,将会在谷歌PlaySto